Dolar/TL haftayı 8.29’da kapatırken, TL Nisan ayı içinde %3 paha kazanan Gelişmekte Olan Ülkeler (GOÜ, Piyasalar = GOP) FX’ten de olumsuz manada ayrıştı. Prof Kavcıoğlu’nun Enflasyon Raporu sunumu akabinde Morgan Stanley ve JP Morgan faiz indirim beklentilerini sonbahara ertelediler. Dün yayınlanan birinci TCMB PPK anketinde de faiz indirimi beklenmiyor.

TL’nin bedel kaybı büyük ölçüde şahlanan ABD iktisadının Dolar Endeksi’ni de peşinden sürüklemesinin sonucu. Önümüzdeki haftalarda, Dolar Endeksi’nin güç kazanmasına ABD tahvil faizlerinin de katılması durumunda, dolar/TL’de yeni tarihi doruklar yaşanabilir.

ABD’de 1Ç2021 GSYH’nin yıllıklandırılmış olarak %6.4 büyümesi akabinde Mart ferdî harcamalar ve tüketici itimadı dataları de çok güçlü tempoda yükselirken, birinci işsizlik müracaatları süratle geriliyor. Aşılamada halkın %30’na birinci doz uygulandı. ABD bu sene Çin ve Hindistan’la birlikte büyümede başa oynayacak.

Lakin, ne Lider Biden, ne de Fed Lideri Powell toparlanmaya sekte vuracak riskler almak istemiyor. Biden kısa başkanlığının 3cü mali takviye ve yapısal yenilenme paketini halka açıkladı. Biden bu yıldan başlayarak $4 trilyon ek harcama istiyor ki, bunun büyük kısmı bütçe açıkları vasıtasıyla finanse edilecek. Fed ise yaz aylarında süreksiz bir enflasyon dalgasına göz yumacağını, ABD tam istihdama erişinceye kadar faizleri artırmayacağını garanti ediyor.

Para, Covid-19’la sarsılan GOÜ ve çifti tabanlı resesyon yaşayan Avrupa’dan ABD’ye kaymaya bşladı. Dün Dolar Endeksi %0.71 primle 91.63’e yükseldi. Ardından gün boyunca huzursuz seyreden GOÜ FX pazarı Latin Amerika seansında çöktü. Latin Amerika para üniteleri dolara karşı bir gecede %1.1 paha yitirdiler.

Fed’in 2023’e kadar faiz artırmayacağını inatla vaat etmesi ve Japonya-Almanya üzere AAA kredi notlu ancak negatif getiri sunan DİBS’den akan para sayesinde ABD 10 yıllık tahvili %1.625 getiri sunuyor. Ancak bu hafta açıklanacak yeni datalar ABD iktisadında yalnız ekonomik aktivite değil, enflasyonun da coştuğunu gösterebilir. 1Ç2021 GSYH eşlğinde açıklanan manşet ve çekirdek Tüektici Harcamaları Fiyat Endeksi yıllık %2.3 ve %1.8 artış gösterdi (2018’den bu yana en süratli çeyreklik artış).

Wells Fargo yıl sonunda 10 yıl vadeli DİBS getirisinin %2-2.40 ortasında gerçekleşeceğini öngördü. Nordea Bank’a nazaran de 10 yıllık tahvilin getirisi yıl içinde %2’yi aşarken, Euro/dolar 1.15-1.16’ya gerileyecek.

Öte yanda, Türkiye’nin de dahil olduğu GOP’ta Hindistan’ın Covid-19 krizi insan trafiği yoluyla Bangladeş’ten Himalaya devletlerine kadar geniş bir coğrafyaya yayılıyor. GOP fonlarında Hindistan’ın tökezlemesinin tüm varlık sınıfının büyümesini olumsuz etkileyeceği tasası başladı.

Bu ortamda, Türkiye’ye sıcak para girmesi çok sıkıntı. Vatandaş ise Nisan ve Mayıs enflasyonu yükselirse tekrar dövize dönebilir. Turizmde Haziran ayının kaybedilmesi, Mart’ta $4.7 milyar olarak gerçekleşen dış ticaret açığının büyük ölçüde cari açığa dönüşeceğinin göstergesi. Cari açık en erken yaz ortalarına kadar genişleyebilir.

Son olarak da dünya basını tekrar Türk-ABD uzlaşmazlığı ve yolun sonunda görünen yeni CAATSA yaptırımlarını dillendirmeye başladı. Bu mevzuda belirsizlik de CDS primlerini yüksek tutabilir.

TL için Mayıs ve Haziran çok sıkıntı geçecek. Dolar/TL’nin tekrar 8.50’yi sınaması sürpriz olmayacak.

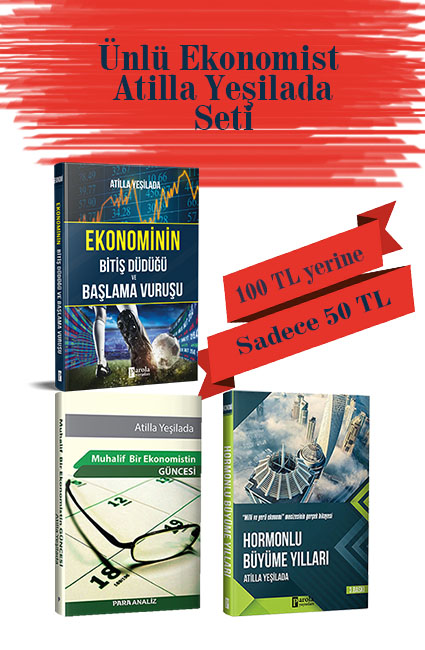

Piyasalar: Hazirana kadar olumsuzum | Atilla Yeşilada

Wells Fargo: ABD tahvil getirileri yükselişe hazırlanıyor

Gedik Yatırım Strateji Raporu: TL’de zayıf seyir devam edebilir!

Para Tahlil