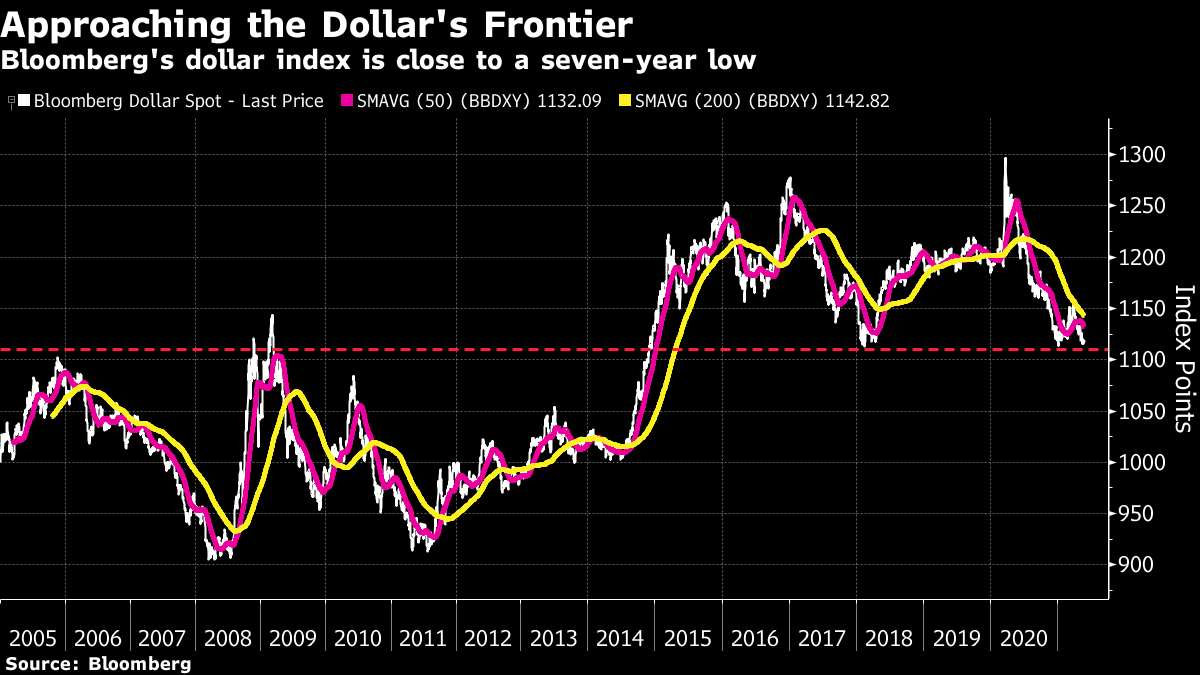

İki ay güçlenme yolunda ilerleyen dolar 200 günlük hareketli ortalamasına dokunarak daha yükseğe kırılmaya hazır olduğunu gösteriyordu. Teknik tahlil döviz piyasalarında çok değerlidir ve tam da 200 günlük hareketli ortalamanın üst işaret etiği gün yatırımcılar daha yükseği almaya hazır olmadıklarına karar vermediler. Artık dolar öteki bir dönüm noktasında. Para ünitesi buradan daha da düşerse, yedi yılın en düşük düzeyine iner ve şu anda seküler bir gerileme içinde olduğu inancını güçlendirir:

Dolar endeksindeki son büyük değişim, 2014’ün sonlarında, OPEC içindeki çok uyumsuzlukların ortasında petrol fiyatının çöküşüyle gelmişti. Ham petrol dolar cinsinden fiyatlanırken, petrol fiyatı ve dolar endeksi zıt istikametlerde hareket etme eğilimindedir. Petrol fiyatının son periyotta güçlenmesi dolardaki zayıflığa katkıda bulundu. Lakin doların seyri daha çok aylardır piyasalara istikamet veren merkezi tartışmayla ilgili: Enflasyon nitekim dönüş yolunda mı ve şayet öyleyse daha yüksek faiz getirecek mi? Artan borçlanma maliyetleri, dolar cinsinden varlıklara para çekme ve para ünitesini güçlendirme eğiliminde olur. Dolarda küçük tepe birkaç ay evvel enflasyon ticaretinin tepede olduğu ve herkesin 2013 “taper öfke nöbetinin” tekrarı için hazırlandığı, Fed’in varlık alımlarının kademeli olarak kaldırılmasının yolunu hazırlamaya çalıştığı sırada tahvil faizlerinin yükseldiği devirde geldi. O vakitten beri tahvil piyasası bir ölçü sakinleşti. Societe Generale SA’dan Kit Juckes, öfke nöbetinin çoktan gerçekleştiğini varsaymanın en iyisi olabileceğini öne sürüyor:

ABD’nin 10 yıllık tahvil faizi 2012’deki taper öfke nöbeti devrinde %1,4’ten %3’e yükselmişti. Bu döngüde yükseliş %0,5’ten %1,8’in çabucak altına gerçekleşti. Bu göreli olarak karşılaştırılabilir. 2018’de ABD randımanında son tepe %3,25 idi. O vakit öfke nöbetinin çoktan gerçekleştiğini kabul edemez miyiz? Değerli fark, öfke nöbeti döngüsünde çekirdek TÜFE’nin hiçbir vakit % 2,5’in üzerine çıkmaması. Daha fazla tahvil zayıflığı üzerine yapılacak bahis, enflasyonun Fed’in başa çıkabileceğinden daha yapışkan olduğunu kanıtlayan bir bahis olur.

Tahvil zayıflığına (daha yüksek verimle) bahis de daha güçlü bir dolara bahis olacaktır. Şu anda, yatırımcılar uzun vadeli dolar zayıflığına işaret edebilecek bu türlü bir bahis yapmakta isteksiz görünüyorlar.

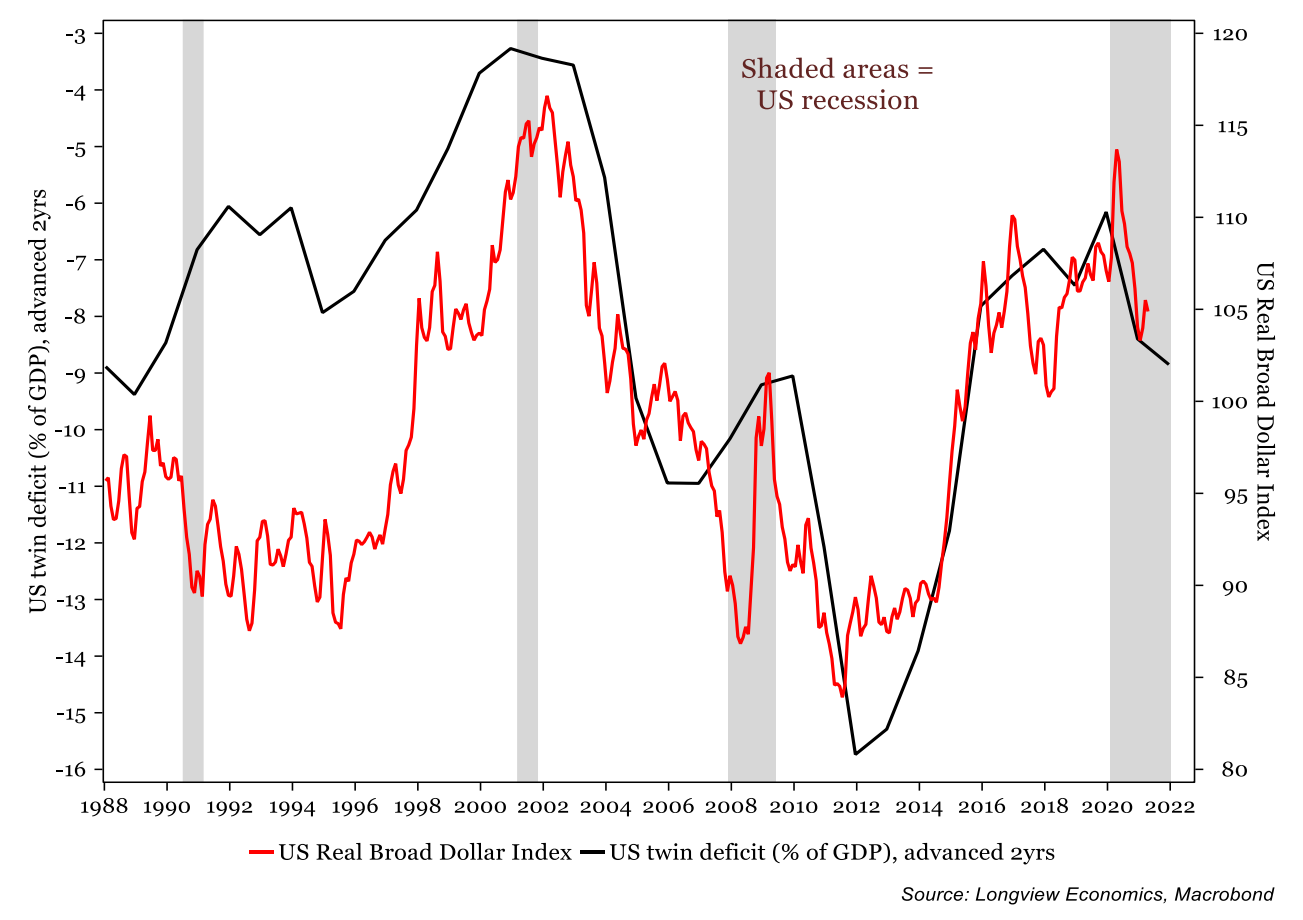

Bir öteki faktör de ABD’deki toparlanmanın gücü. Bunun enflasyonist olup olmadığı değerli. Toparlanmanın başka ülkelerden daha güçlü olup olmadığı da değerli, ki şu anda o denli görünüyor. Öyleyse, geri dönen ABD tüketicisinin daha fazla ithalat talep etmesini beklemek gerçek olur. Bu, ABD ticaret açığını genişletecek ve para üniteleri ithal etmek için net dolar satışı gerektirecektir, yani öteki her şey eşitken bu durum doların zayıflamasını gerektirir. Longview Economics Ltd. of London’ın bu grafiği ilginin yakınlığını göstermekte:

Uzun vadede, derinleşen bir açık borsanın döngüsel kesimlerine yardımcı olurken, zayıflayan dolar kendi başına enflasyonist olacaktır (ithalatın dolar fiyatını artırarak). Bu, ABD’de artan enflasyonist baskı manasına gelir ve sermayeyi öteki bir yere gitmeye teşvik etme eğilimindedir. İstikrarsız bir memleketler arası toparlanma doları zayıflatabilir. Longview Economics’in görüşü bu:

Bizim görüşümüz, global borsanın döngüsel/değer odaklı reflasyon bölümlerinin önümüzdeki yıllarda daha iyi performans göstereceği. Bu kesim rotasyonu, ABD iktisadında artan enflasyonist baskılarda piyasalar fiyatlanırken yükselen tahvil getirileri tarafından yönlendirilmelidir. Bu nedenle, sermaye ABD dışı piyasaları tercih edecek ve dolar zayıflığının daima bir basamağını yönlendirecektir.

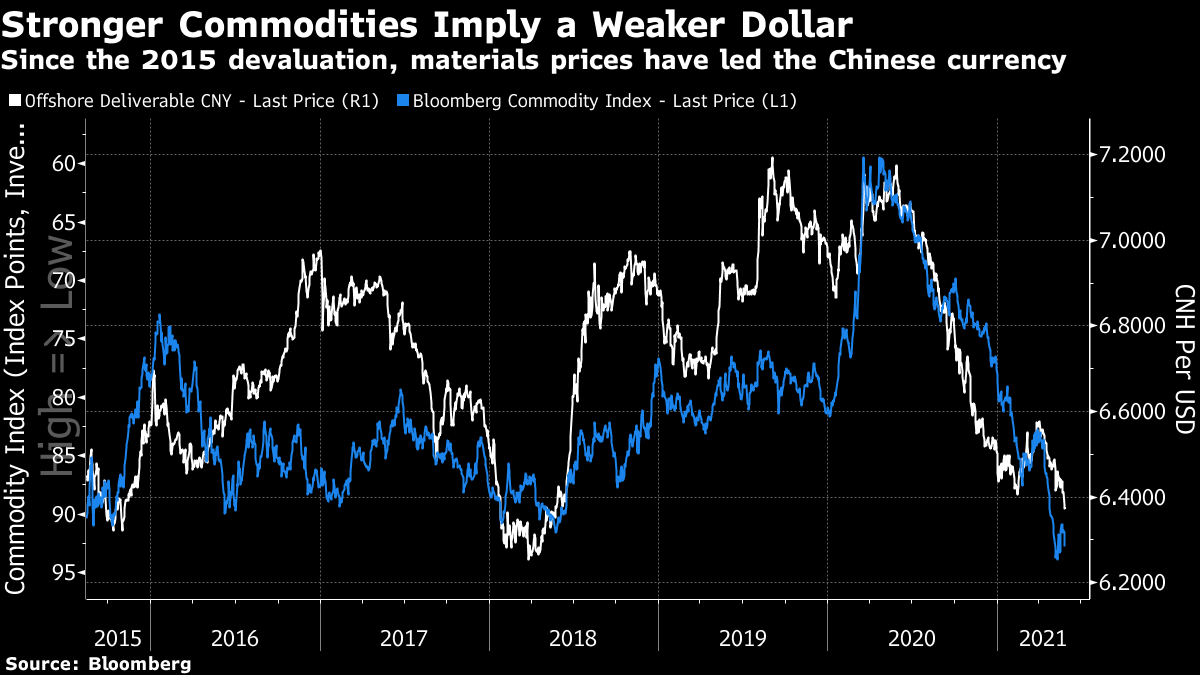

Bir de Çin’in tesiri var. Çok fark edilmeden, Çin yuanı kıymetli ölçüde bedel kazandı etti ve artık 2018’in sonlarındaki “ticaret savaşı” ortasında kaybettiği tüm yeri geri kazandı. 2018’in başlarındaki kısa bir devir dışında, Ağustos 2015’teki berbat şöhretli devalüasyondan bu yana bu kadar güçlü olmamıştı. Yatırımcılar daha fazla ipucu için Çin’e bakarken, yuan da daha fazla güç dolar için daha uzun soluklu bir zayıflığa dönüşecektir:

Çin ve dolar ortasındaki ilişkiyi ortaya koymanın bir öteki yolu da emtia piyasasını içerir. Çin süratle büyüdüğünde, hammadde talebi daha yüksek olma eğilimindedir ve bu nedenle güçlü bir yuan ve güçlü emtia fiyatları birlikte gitme eğilimindedir. 2015 devalüasyonundan bu yana, aşağıdaki grafik yuanın kaynak fiyatlarını yakından takip ettiğini göstermekte:

Metallerdeki son ralli, güçlü bir döngüsel iyileşmenin ispatı olarak kabul edilir. Yatırımcılar bu öyküye inanırsa, Çin ve ABD para üniteleri üzerindeki tesir, global reflasyonun daha zayıf bir dolara dönüşebileceği öbür bir yol olur.

Yatırımcılar doları daha düşük alma iştahına sahip olacak mı? Haziran ayında cevaplanacak kritik sorulardan biri üzere görünüyor. Olağan kurallar altında, majör bir dolar zayıflığı periyoduna hazırlanmalıyız. Lakin bir sonraki enflasyon verisi ABD’de enflasyonun hakikaten uçuşa geçeceğini ve Fed’i istediğinden daha erken sıkılaşmaya zorladığını göstermiyorsa.

Bloomberg Opinion

Para Tahlil